【摘要】近年来,随着企业面临的经济环境的不确定性加剧,上市公司违背会计政策,滥用盈余管理,以达配股上市(IPO)、扭亏或操纵利润等目的的现象已日益严重。虽然提高企业竞争力的想法无可厚非,但提供失真会计信息,使会计报表上的反映的企业业绩同企业经营实际脱节是万不可取的。过分盈余管理不仅给投资者,债权人的决策造成误导,也给整个社会资源的配置和宏观调控带来不利影响。此外,它损害了会计生命力所在——有用性,对会计职业和上市公司所处的资本市场也造成不利。在这样的局势下,研究哪些会计政策和会计估计,经济交易,或有事项经常被公司用来作为盈余管理手段,无疑对社会各界有着重要意义,这其中还包括准则的制定和资本市场的监管。从近几年的上市公司年报来看,资产减值准备与折旧已经成为上市公司利用会计政策和会计估计来操纵盈余的工具。缘此本文从资产本身的性质和企业会计准则的变化通过资产给企业盈余管理带来的影响两大方向进行讨论,并辅以大量实例,由此考查企业盈余管理的行为,来检测我国会计规范实施的效果。

关键字:盈余管理,减值准备,固定资产折旧

Abstract

In recent years, as the uncertainty of economic environment which enterprises are faced with heightened, the phenomenon that the public company violated accounting policies, the abuse of surplus management to achieve listed shares (IPO), reverse losses or manipulate profit purposes has become increasingly serious. It is undesirable to exaggerate the performance of enterprises with distortion accounting information although increasing the competitiveness of enterprises is beyond reproach. Excessive earnings management not only misleads investors and creditors’ decision-making, but also adversely affects the entire community resource allocation and macro-control. Moreover, it undermines the accounting vitality – useful as well as the capital market. As a result, it is critical to research those accounting policy and accounting estimates, economic transactions and some others, which companies often use as a surplus management tool. It will also undoubtedly be a great significance to the whole community. According to public companies' annual reports, the impairment of assets, depreciation of fixed assets has become the main surplus manipulation tools. Therefore, this paper discusses the matter from the nature of the assets and the influence the new accounting standards has on surplus managements through assets. Supported by a large number of examples, the article inspects the earnings management to gain a clear conception of our accounting system.

Key words: earning management, Impairment of assets, depreciation

目录:

一、序言—————————————————————————4

二、文献综述—————————————————————— 4

三、盈余管理概述———————————————————— 5

(一)盈余管理的概念—————————————————— 5

(二)盈余管理的动因—————————————————— 6

(三)盈余管理与盈余造假的区分————————————— 6

四、 盈余管理的手段——————————————————- 7

(一)盈余管理的一般方式方法—————————————— 7

(二)固定资产折旧——————————————————— 8

(三)计提资产减值准备与适时转回———————————— 11

五、新会计准则对盈余管理带来的影响——————————— 15

(一)固定资产折旧准则————————————————— 15

(二)资产减值准备准则————————————————— 16

参考文献————————————————————————19

一、序言

ST江纸(600053)2004年中期凭其巨额的资产减值准备转回一举扭亏为盈而恢复上市;美国通用公司只是通过将其固定资产的折旧年限由原来的10年延长至11年,其利润就增加了20亿美元……。如此种种,令本文着眼于当今经济社会的热点:企业盈余管理。

当通用公司以其积极的盈余管理洋洋得意时,当中华、太极实业不正当盈余管理而被ST时,我们发现只有在正确客观地认识并正视盈余管理,才能合理对待,处理它。此外,这其中还联系了会计准则的制定,监管当局采用的政策。自20世纪80年代以来,盈余管理一直是国内外学者研究的热点问题之一。盈余管理具有两面性,有其合法的一面,但更多的是其有害的一面。它为规避税赋、转移利润或支付、取得公司控制权、形成市场垄断、分散或承担投资风险等提供了在市场外衣掩盖下的合法途径,从而误导投资者,最终扰乱市场资源配置。从已有的文献资料来看,上市公司盈余管理的方法很多,如通过会计政策选择、会计估计变更和关联交易等。而利用资产减值准备和折旧政策进行盈余管理的现象较为严重,因此,研究上市公司盈余管理问题无疑具有重要的现实意义。

本文参考了大量相关实证、规范性研究,深入挖掘了大量案例,对上市公司以资产折旧或减值准备为切入口进行的盈余管理进行了较为全面的剖析,尽管国内外不乏对立的观点,但本文仍旧支持:资产的减值与折旧是上市公司盈余管理的最常用手段之一。并立足于此,给予论证。

二、文献综述

Teoh , Wong 和 rao(1998)发现IPO公司是经常会用折旧政策来盈余管理。

Keating & Zimmerman (2000)对折旧方法变更和资产年限和残值会计变更

进行检验。他们从1972年-1994年NAARS数据库中找到252项折旧方法的变更和394项折旧估计的变更,共计646个样本,这些样本不到总量的1%,据此他们得出了折旧政策不是被经常用来盈余管理的结论。

王跃堂(2000)研究发现:在上市公司面临是否提取减值准备的会计选择权时,一般选择不予计提(高达87.1%),而自愿执行的公司中,上市年限越久,业绩越差的,减值比例越高。审计意见的非无保留意见越多,旨在证明这些公司很可能利用减值进行巨额冲销。

李增泉(2001)对A股公司1998年度和1999年度的资产减值准备计提研究发现:具有扭亏,配股动机和处于临界边缘的上市公司会选择增加(或不减少)当期收益的资产减值政策,而具有亏损,变更动机,利润平滑的公司会选择减少(或不增加)未来收益。

薛爽(2006)发现2001-2003年扭亏公司在扭亏前一年多计提减值准备,而在扭亏当年大额冲销的现象,如果扣除该影响,72%样本不能扭亏。

赵春光(2006)以2002-2004年A股公司为样本,发现减值前亏损公司存在已转回和计提减值为手段的盈余管理现象。

三、盈余管理概述

在企业经营过程中,衡量公司经营状况、评价公司价值、利润分配、纳税等方面盈余是非常重要的指标。因此,企业的利益相关者都比较重视企业的盈余。而由于委托代理关系和对管理者激励约束机制的存在,会计权责发生制下会计职业判断,以及会计准则弹性的客观存在,都使管理者产生调节盈余的动机。

(一) 盈余管理的概念

管理者调节盈余目标的不同,会导致对盈余管理的概念界定及调节方式方法等一系列不同。美国会计学家William K Scott在《财务会计理论》一书中认为,盈余管理是指在会计准则允许的范围内,管理者通过对会计政策的选择从而使经营者自身利益或企业市场价值达到最大化的行为。目前大家普遍认同的盈余管理,是指管理者在有会计政策和会计估计的选择自由时使自身利益或者企业市场价值最大化的行为。正因为这些定义的涵盖面太广,才造成对盈余管理概念的一些误解或模糊。

上述定义中的共同点是把盈余管理的目标界定为使管理者利益或企业市场价值达到最大化,但是这二者是不能相提并论的。管理者作为理性经济人,必然会追求其自身利益的最大化;企业市场价值最大化是整个企业经营管理的长期目标和最终目标,就是通过各个部门职能的发挥,促进企业长期稳定发展,不断提高盈利能力,实现企业总价值最大。显然这两个目标是截然不同的,也必然导致管理采取不同的“努力方式”。管理者如果将企业价值最大化作为其经营目标,必将企业的长期利益与长远发展作为第一要务。为此,对盈余的调节就会致力于将符合公司发展的信息传递给信息使用者,以保持企业经营稳定、减少经营风险。但是如果管理者将其自身利益最大化,如升职、加薪等作为其经营目标,就必然会追求企业的短期利益,从而很有可能采取不利于投资人、债权人的手段,比如不合法手段捏造企业业绩,即盈余做假。虽然管理者在实现企业市场价值最大化的同时也可能实现自身利益的最大化,但后者不是盈余管理的根本目标。因此,盈余管理应该是企业在有选择会计政策和会计估计的自由时,在合法合规的前提下,选择使企业市场价值最大化的行为。

(二)盈余管理的动因

如上说言,盈余管理的根本动因如上所说是追求企业利益最大化,具体表现大致为:一,获得配股资格。二,保持经营业绩增长。三,扭亏为盈:深交所和上交所自1998年1月1日起开始实施特别处理规则,即上市公司如果出现最近两个会计年度的审计结果显示为负的异常财务状况,交易所将对其股票实施特别处理(ST)。另外,《公司法》规定,若上市公司最近三年连续亏损,则由国务院证券管理部门决定暂停其股票上市。由于上市资格取得不易。若正常经营不能使公司扭亏为盈,管理当局自当借助盈余管理保护自身资源或不被ST。

(三)盈余管理和盈余造假的区分

为了进一步且更好地理解盈余管理的定义,我们必须将盈余管理与盈余造假区分开来。两者具体区别如下:首先,从本质上看,盈余管理是企业管理当局在合法的范围内,通过选用不同会计政策,会计估计和会计方法等,对利润进行调整,以追求企业市场价值最大化;盈余造假是企业管理当局采用各种方式隐瞒、粉饰和伪造经营业绩,超过法律法规允许范围进行利润调节。其次,从动机上看,盈余管理趋于预定的管理目标,实现企业市场价值最大化。其中包括股东财富最大化,符合债务契约约束条件,减少经营风险,避免政治成本,合理避税等。盈余造假是管理者自谋利益,偷税漏税等行为。再次,从手段上看,盈余管理是在各种会计政策之间进行选择。主要是对会计核算上需要估计的项目进行调整,比如,固定资产的折旧,递延资产的摊销,存货计价方法的改变,安排交易发生时点及交易方式等。盈余造假以不合法手段进行会计造假,粉饰企业的财务报表。比如,提前或延后甚至虚假确认收入、费用,利用关联方交易转嫁费用等。最后,从结果上看,盈余管理如果运用得当,会使企业长期稳定发展。作为企业管理的一个分支,会有使会计报表使用者受益的地方。比如,企业将最符合公司发展的信息传递给信息使用者,有利于整个资本市场的信息交流,增大社会效益。盈余造假不是以实际生产经营业务为基础实施利润调节,而是凭空对企业业绩进行人为捏造,使会计报表的真实性受到严重损害,导致报表使用者做出错误决定,损害投资人利益,甚至影响社会安定。由此可见,盈余管理是一个中性行为,是企业作为一个追求其市场价值最大化的经济主体,进行的财务管理,应予理性对待。

无论是从盈余管理概念的涵盖面上分析,还是从与盈余造假区别方面的分析,都是为了更加明确什么是盈余管理,从而在我们看到企业对盈余的一些处理时能够辨别出它是否属于盈余管理范围,有效提高其管理和规范影响账面盈余的会计选择和实际经营活动的水平,保证会计信息的质量。

四、盈余管理的手段

(一) 盈余管理的一般方式方法

1.变更会计政策与会计估计 固定资产折旧政策的改变

利用合并会计报表范围的变动

2.利用收入与费用的确认 利用收入确认进行盈余调节 提前确认收入

递延确认收入

创造收入事项

利用费用的确认与计量进行盈余调节

费用资本化。主要是借款费用和研究开发费用资本化

费用的递延和提前确认

潜亏挂帐

3.利用非经常性收益 利用计提减值准备

财政补贴,投资收益及出售、转让置换资产

(二)固定资产的折旧

A.固定资产折旧本身已具盈余管理性质

对于固定资产折旧,传统的理解是指在固定资产的使用过程中,由于逐渐损耗而转移出去的那部分价值,这部分价值随着产品销售的实现而获得补偿。这种理解主要是从经济学角度加以分析,基于历史成本原则、权责发生制原则和配比原则等考虑的。折旧是固定资产原始价值的转移,采用系统且合理的方法进行分摊,因此只是一个分摊程序,而不是计价程序。其并不能对这种转移价值进行准确计价,因而折旧并不直接与资产的磨损程度挂钩、既可以采用直线法,也可以采用加速折旧法。但不管采用什么方法,固定资产价值的转移、最大也不可能高于固定资产的历史成本。

然而,这种传统的理解并不全面。

首先,忽略了其具有补偿价值的经济内涵。由于固定资产折旧的概念过于注重历史成本原则,很少考虑固定资产折旧也为在将来重置固定资产时提供了资金来源,以实现固定资产的价值补偿和实物补偿。所以采用现有的折旧方法计提的折旧基本上只是其历史成本的收回,从而排除了时间价值的因素,导致资产的磨损费用补偿不足,企业装备落后,无力进行实物更新。特别是在物价水平上涨的情况下,固定资产的价格也在上涨,利用固定资产生产的产品的价格也在上涨。企业销售产品时获得的收入应该包括两部分:一部分是产品本身的销售收入,另一部分是资本的溢价收入。由于固定资产折旧是对历史成本的分摊,而利用固定资产生产的产品却是按现行价格计算产品销售收入,将若干年前的固定资产取得成本的分摊额与按现行价格计算的产品销售收入进行配比,这种配比不是建立在同一时间的物价指数基础之上的,因而不符合配比原则,必然会导致企业虚增利润。

同时,产品销售时产生的溢价收入在进行收入与费用配比时被忽略了,企业根本不可能用折旧收回的资金进行固定资产的实物更新。由于计算固定资产折旧是以历史成本为计量依据的,即在现时点计算未来应摊入生产成本或费用的金额,其实质将投资成本在现在分配到以后各期,从根本上忽略了货币的时间价值,尽管加速折旧被认为考虑了货币时间价值,提前收回部分投资,减少因物价而上涨而产生的时间价值流失,但由于收回的仍然是历史成本,没有考虑物价指数的变动因素,仍不能弥补由于市场利率和通货膨胀率的影响而产生的差额。这部分差额没有进行任何的会计处理:没有转入产品成本。因此可以说没有实现真正意义上的配比,成为沉没成本,形成资产的一种无形损失,且随时间的久远,这部分损失越大。这一方面影响了企业资产的补偿价值,另一方面虚增了企业的年度利润,无论如何,都不利企业长远发展。

其次,

固定资产的应计折旧额 = 固定资产原价 - 预计净残值

= 固定资产原价 - (预计残值收入-预计清理费用)

a)姑且先不论以上诸多预计的不确定性,固定资产的预计残值收入是否是会计核算期间的资产呢? 也许答案是否定的。预计残值收入是不确定性资产,用它冲减固定资产原价来减少折旧的计提基数,减少当期计提的折旧,从而间接增加当期的收益。这恐怕有违会计核算的谨慎性原则。

b)固定资产清理费用作为固定资产使用期间的一项追加支出,在计提折旧时将其视为资产原价的一部分。然而,预计清理费用不是历史成本,而应计折旧额是对其历史成本的摊销。此为两者矛盾之一。矛盾之二,由于对固定资产清理费用的预计不作任何会计处理,因此在资产实际报废时将其计入营业外支出或冲减营业外收入。而在当初计提折旧时,应计折旧额是入管理或制造费用。为什么同样的清理费用,计提时和实际发生时所计科目不同呢?显而易见,这种处理方式一方面将固定资产清理费用重复计入损益,不恰当地减少了整个固定资产使用期间的收益,另一方面与一贯性原则相悖,给了企业调节营业利润的空间。

B.会计政策选择多样性和会计估计变更的随意性导致固定资产折旧成为盈余管理工具。

为了更好地表达笔者的观点,在这里引用制造性企业利用折旧进行盈余管理的例子。由于生产型企业固定资产在整个资产总额所占的比重较大,固定资产计提折旧对公司业绩的影响也就举足轻重。因此,改变固定资产折旧政策是公司进行盈余管理的一个重要手段之一。

例 1:利用固定资产折旧会计估计变更,以调高固定资产折旧率等手段认为操纵利润是2003年度钢铁业上市公司财务报告的普遍特征,主要体现在缩短固定资产使用年限并因此提高固定资产折旧率等方面。统计显示:在26家钢铁业样本公司中,发生各类会计估计变更的公司达到11家,占样本总量的42.31%。以唐钢股份为例,董事会2003年度缩短固定资产折旧年限,全年提高折旧1.24亿元。2003年唐钢股份实现利润总额11.63亿元,增长率为35.23%。表面上看,如果唐钢股份不进行会计估计变更,则2003年利润总额高达84.53%。如果变更后的会计估计适用于以往会计年度,是否就意味着该公司以往实现的利润是建立在不公允的会计估计基础上。宝钢股份2003年度固定资产原值平均金额为1015亿元。共计折旧74.15亿元。其中包括由于缩短除大型运输设备之外的运输类设备使用年限而增加的折旧费19.06亿元,占总折旧的25.70%。另据该年报披露,该公司运输类固定资产原值年初余额为93.60亿元,年末余额为95.26亿元,平均占用金额为94.43亿元。董事会表示,在此项会计估计变更前,运输类固定资产的使用年限为6-10年,年折旧率为 9.6%-16%,全年折旧费为4.87亿元,变更后该项折旧费用是变更前的3.92倍。这同时也意味着此举将宝钢股份运输类固定资产的折旧率提高了 3.92倍,由5.16%提高到25.35%。围绕宝钢股份针对运输类固定资产折旧进行的会计估计变更,如果变更后会计估计是公允的,则人们不仅可以理解其以往年度的固定资产折旧率是不公允的,而且也成为判断该公司2003年会计估计变更有盈余管理之嫌的有力证据。

例2:深石化(000013)在2000年度调整了固定资产的折旧计提比例,延长了固定资产的折旧年限。 (单位:年)

资产类别 以前年度折旧年限 调整后折旧年限

经营性房屋建筑物 30 40

机器设备 10 14

运输工具 6 10

上述会计估计变更增加当年利润743万元,占当年净利润的19.74%。报告净资产收益率为6.63%。扣除变更影响实际为5.32%。由于证监会在 2001年2月15日颁布的《上市公司新股发行管理办法》规定,上市公司发行新股要求最近3个会计年度平均净资产收益率不低于6%。此举目的昭然,实为获取再融资资格。详细数据如下:

深石化与同行业部分公司的固定资产折旧计提比例对比数据 (单位:年)

资产类别 深石化变更前 深石化变更后 燕化高新 茂华实华 安塑股份 宝硕股份 武汉塑料

经营性资产 30 40 20-35 20 40 20-35 30

非经营性资产 35 45 20-35 20 40 20-35 30

机器设备 10 14 8-10 7-10 14 10-15 16

电子设备 8 12 8-10 7-10 8 10-15 16

运输工具 6 10 8 5 12 8-10 10

其他设备 5 8 5 NA NA 5-10 16

从这张表中,我们可以看出其变更后的计提比例与同行业比较明显偏低,而该公司此举动机可疑。

(三)计提资产减值准备与适时转回

A.计提资产减值准备进行盈余管理的主要表现形式有:

(1)坏帐准备计提比例确定存在随意性,上市公司可根据自己需要高估或低估坏帐准备计提比例;

(2)存货的可变现净值和长期投资,固定资产,无形资产的可收回金额难以确定,使上市公司计提这四项资产减值准备时存在一定的投机行为;

(3)对企业的某些滥用会计估计以多提资产减值准备的行为难以规避。2001年以来,资产减值准备在一定程度上已成为上市公司操纵经营业绩,粉饰财务状况,规避上市监管的工具。

例证:2001年度沪深两市第一亏损大户中华(ZH00017)公司当年亏损22.57亿元。该公司1999年至2001年的主营收入分别为6,757、 6,797和5,188亿元。但净利润却分别为20,010、-16,585和-225,724万元。可见该公司主营业务收入三年波动不大,但净利润却大起大落,从1999年2亿多元利润跌至2001年的负22多亿元的巨额亏损。1999年公司之所以能实现2亿多元的净利润,是由于债务重组收益所致。而 2001年的巨额亏损,则是由于大额计提减值准备造成的。该公司2001年度的资产减值准备明细表如下:

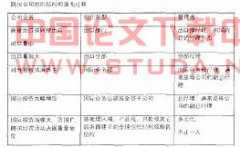

2001年度资产减值准备明细表: 单位:万元

项目名称 年初余额 本年增加数 本年转回数 年末余额

坏账准备 42,724 166,049 - 208,773

存货跌价准备 12,606 14,953 83 27,476

长期投资减值准备 2,351 1,335 - 3,686

固定资产减值准备 - 7,657 - 7,657

在建工程减值准备 - 232 - 232

合计数 57,681 190,226 83 247,824

从表中可以看出,中华公司2001年度计提的减值准备超过19亿元,其中16.60亿元的坏账准备占到了大约亏损的73.55%,公司2001年度对3年以上的关联方和非关联方的欠款全额计提了坏账准备。而3年以上账龄的应收账款和其他应收款分别占该公司全部应收账款,其他应收款合计数的98.97%和 85%。该公司的年报附注中,对全额计提坏账准备的解释:一些资不抵债和无法联系的单位。说法模糊且牵强。在2001年度,主营业务收入仅有5,188万元的情况下,应收账款却增加了33,932万元。对此公司称部分应收账款为以前年度未及时入账之出口销售款,而对当时未能及时入账的原因含糊其辞。事实上,从中华公司近三年来的主要财务数据来看,该公司2000年和2001年已连续两年亏损,如果继续亏损将面临退市的风险。因此,在财务状况没有得到好转的情况下,公司完全有动机做大亏损,以便来年扭亏为盈。果然,在2002年一举扭亏。该公司2002年度没有计提减值准备,这说明在2001年度已将未来潜在的资产减值一并计提了准备。2002年度公司还转回了减值准备1,261万元。这笔冲回也对净利润的形成作了不小的贡献。

B.资产减值准备转回成为盈余管理工具的会计解释

首先,资产减值准备的确认和计量要求会计实务工作者较多地运用专业判断,使得公司在对外报告中,可以通过操纵一些可自由控制的损益确认项目,使利润在不同会计期间转移。如把以前年度未确认的损失及有可能在以后发生的损失在本期一并确认,以提高以后年度的业绩,或将本应作为损失确认在本期的项目不作处理,长期挂账,以提升本年的利润。这为上市公司利用资产减值准备操纵利润提供了空间。

其次,滥用会计估计以多提资产减值准备。旧《企业会计制度》规定了多提的资产减值准备在转回当期应“原渠道冲回”,这项规定是为了防止企业利用应收款项坏账准备人为操纵利润。但由于谨慎性原则本身具有较强的倾向性,本期利润稳健了,对后期却并不稳健。比如存货,计提存货跌价准备使得当期利润计算偏低,期末存货成本减少,会导致以后期间销售成本偏低,从而使利润反弹。对于期末存货占资产比重较大的企业来说,这不失为操纵利润的手段。由此,企业可能在某一会计年度注销巨额呆滞存货,计提巨额存货跌价损失,实现对存货成本的巨额冲销,然后次年就可以顺利实现数额可观的净利润。这种盈余管理只需对期末存货可变现净值作过低估计,而无需在次年度大量冲回减值准备即可实现,因而具有更强的隐蔽性。

C.资产减值的“可转回”对会计信息质量造成的负面影响。

允许资产减值损失转回的规定实际上给上市公司管理层进行盈余管理提供了更大空间。我国资产减值制度在稳健性上的非完整性,使得其实施效果和会计信息的决策有用性都受到了一定的负面影响。

如前文所述,上市公司的盈余动机中,扭亏为盈以免被ST在统计中占绝对比例。

ST 江纸(600053)在2004年中期一举扭亏为盈而恢复上市。ST江纸2004年中期报告显示,该公司实现净利润2070万元,其中转回的资产减值准备高达8847万元。显然,如果没巨额的资产减值准备转回,该公司2004年中期将发生巨额亏损。据年报统计如下:(单位:亿元)

年度 2004 2003 2002

净利润 1.05 -4.58 -3.32

减值准备 3.24 3.51 2.26

从表中,我们可以看出,ST江纸2003年度,2002年度亏损的主要原因是计提了巨额资产减值准备,而2004年度能够扭亏为盈的原因是转回了这些巨额资产减值准备。如果禁止资产减值准备的转回,该公司会因2004年巨额亏损而退市。

再者,为了获得配股资格,实现再融资的可能,也驱使上市公司利用减值损失盈余管理。

中国证监会自1993年起先后五次颁布的有关上市公司配股资格的规定,均把净利润指标作为必备条件之一。因此,为实现在资本市场上的再融资,所以减值损失的转回就成为上市公司进行利润操纵的重要手段。

还有研究发现除了迎合监管的盈余管理动机外,上市公司的高层管理变更后,新任高层管理者往往存在利用资产减值大量冲销资产的机会主义行为。为了提高未来实现盈利的可能性,新任高层管理者一般会计提大量资产减值准备,特别是可以将资产的减值责任推卸给上任经理人员时,这种动机更为强烈 。

2003年4月1 日,ST科龙(电器)公布的2002年度会计报告显示,其净利润为2.01亿元;但3天后,又公布调整后净利为1.01亿元。原因是从2001年开始,科龙电器就在利用资产减值准备项目调节利润。2001年中报实现收入27.9亿元,净利1.975万元;但年报是收入47.2亿元,净亏15.56亿元,谁会相信仅半年光阴,公司出现了近16亿元的亏损。剖析过后,发现其原因为新管理层上台后在2001年报中补提减值准备6.35亿元,到了2002年又转销减值准备3.5亿元。如果没有这笔转回,将出现2.5亿元的亏损(见下表),而如今2002年,2003年连续实现盈利。究竟是真的经营好转还是盈余管理呢?

单位:万

年份 2000 2001 2002 2003 2004

主营业务收入 441,088 438,162 487,826 616,811 843,640

净利润 -67,842 -147,589 10,128 20,218 -6,416

根据5年共同比利润表显示如下:

单位:百分比(%)

收入 100 100 100 100 100

成本 73.69 82.52 78.97 72.68 78.38

利润 14.23 17.48 21.02 27.31 21.62

三费总计 36.78 48.49 19.00 23.79 22.01

营业利润 -22.49 -30.55 2.36 4.30 0.12

利润总额 -22.70 -34.00 2.13 3.57 -0.81

净利润 -18.83 -33.68 2.08 3.28 -0.76

从表中可见,三费的波动较大,2000年与2001年为36.78和48.49,而2002年竟骤降至19.00,2003年又达23.79,其与收入之比的平均值为30.01%,尽管毛利润率波动也较大,五年的平均数为20.29%,两者却相差了近10%。。可见,如果不对盈余数据进行操纵,2002年与 2003年将必是亏损的。此乃big bath 的典型,多计费用将利润隐藏,冲回和少计以高估利润,造成扭亏的假象。

无论以上这些减值计提的原始动因是什么,他们都破坏了会计信息的真实可信,给投资者,监管方,整个社会的经济资源配置带了损害和阻碍。

因此,实现减值准备的充分披露是至关重要的,这将在下文相关准则的讨论中进一步分析。

五、新企业会计准则的影响

(一)固定资产折旧

《企业会计准则第4号—固定资产》规定,企业至少应当于每年年度终了,对固定资产的使用寿命,预计净残值和折旧方法进行复核。使用寿命预计数与原先估计数有差异的,应当调整固定资产使用寿命。预计净残值与原先估计数有差异的,应调整固定资产预计净残值。与固定资产有关的经济利益预期实现方式有重大改变的,应当改变固定资产的折旧方法。以上的关于固定资产折旧的改变应当作为会计估计变更处理。

于是,企业只需要调整固定资产的折旧年限,就可以达到盈余管理的目的。由于上市公司的固定资产一般较多,想在此做文章的公司也较多。所以,每年cpa在对上市公司固定资产审计的时候,主要关注固定资产的折旧政策是否变更,并对折旧额进行测试,防止公司通过多提或少提折旧来调节利润。如今,新准则要求公司对固定资产的使用寿命,预计净残值和折旧方法至少每年复核一次,只要与原估计有差异的,就应当调整,并采取未来适用法进行调整。因此,上市公司只要找到并出示证据证明其固定资产使用寿命,净残值和折旧方法与原估计有差异,就可以进行会计估计变更,对业绩进行调整,从而达到调节利润的目的。

故总体来看,该准则扩大了上市公司利润操纵的空间。

(二)资产减值准备

首先,资产减值损失是否能转回,是影响会计制度稳健性的一个重要因素。如下图所示,由于在资产的整个存续期内,资产减值会计所确认的损失或大于或等于所确认的收入,并会导致资产的账面价值小于或等于其市值。因此从整体上看,不论减值损失是否能转回,资产减值会计都具有稳健性特征。而资产减值损失的转回,破坏了会计制度的稳健性。

我国之前执行的会计制度允许减值损失转回;在2007年执行的新准则禁止大部分资产减值损失转回,而只允许应收款项,存货等资产项目转回已提取的减值准备。这在很大程度上修正了之前资产减值的有关规定在稳健性上的理论缺陷。

此外,赵春光(2006)发表的《资产减值与盈余管理》实证研究:

<1> 减值前亏损公司会以转回资产减值进行盈余管理来避免亏损

<2> 减值前亏损并且无法转回资产减值避免亏损的公司会以计提减值进行“big bath”(注:利润大清洗,即多计当期费用,清洗资产负债表,为未来确认更多的收益留下更多的空间),为下一年盈利做准备。

<3> 减值前盈利公司会以资产减值进行利润平滑化的盈余管理。

<4> 减值前盈利的公司会以转回资产减值进行盈余管理来避免盈余下降。

以上也可看作是与最新会计准则《资产减值》(如下)规定相一致的不允许

转回已确认减值的缘由。

故,新《企业会计准则第8号—资产减值》规定,资产减值损失一经确认,在以后会计期间不得转回,该准则中所指的资产包括固定资产,无形资产,消耗性生物资产及金融资产等等。新企业会计准则切断了企业运用减值准备的计提和转回来操纵利润的途径。因此,那些已经利用大幅计提减值准备来“隐藏利润”的公司,则可能会在2007年1月1日新准则实施之前,将减值准备冲回,从而极大地影响当期净利润。

由此,该准则的相关规定缩小了上市公司利润操纵的空间。

其次,承上文所言,我国资产减值损失的转回对会计信息质量产生了极大的负面影响,虽然新准则明确规定了大部分减值损失一经确认,在以后会计期间不得转回。在一定程度上遏制了上市公司利用减值损失操纵利润的行为,但要真正提高上市公司的会计信息质量,唯有实现资产减值的充分披露。

旧《企业会计制度》规定,将专门的资产减值明细表作为资产负债表的第一附表,用于集中披露资产减值以及减值损失转回的影响,但对于资产减值的原因以及减值损失转回原因的披露未作要求,只要求企业在资产价值会计政策变更时作出相关说明。虽然新准则进行了适当的完善,但仍没有专门的条款要求披露资产减值对盈余持续性的影响。

综上所述,新准则明确规定了资产减值准备的计提时间,提出了资产减值迹象的判断方法和资产可收回金额的计量方法,使资产减值损失的确定具有较强的可操作性;引入了资产组的概念,难以估计可收回金额的单项资产应当并入所属资产组确定可收回金额;对商誉应当进行减值测试,已确定是否应当确认减值损失。同时,也是较为重大的一项变化,即禁止大部分一经确认的资产减值准备的转回。这些都在一定程度上缩小了上市公司利润操纵空间。但遗憾的是,资产减值披露不足的问题仍旧继续存在。资产减值涉及大量的会计估计,会计估计是导致盈余操作的原因之一,但同时,会计估计也是扩大会计信息容量的途径之一,因此,仅仅通过严格规定会计估计行为来控制盈余操作和提高会计信息质量是不够的。只有对资产减值信息的披露,尤其是对盈余持续性的影响做出更为细致,严格的规定,才能达到真正意义上的 “杜绝”与“防患”。

参考文献:

常丽娟,汪建中《我们上市公司盈余管理初探》[J]. 《财会月刊》2006.1

黄炜倩《执行新会计准则对上市公司的影响》[J]. 《财会月刊》2006.11

王义秋,赵祥群《上市公司盈余管理的审计对策》[J]. 《财会月刊》2006.7

向凯《盈余管理实证研究:文献评述及未来研究方向》[J]. 《财会通讯》2006.10

马其超,陈亚萍《盈余管理的防范研究与分析》[J]. 《财会通讯》2006.2

赵春光《资产减值与盈余管理》[J]《会计研究》2006 第三期

任春艳《上市公司盈余管理与会计准则制定》[M]. 中国财政经济出版社 2004第一版

李吉栋《上市公司盈余管理分析》[M].经济管理出版社 2006第一版

庞碧霞《固定资产折旧之我见》[J].《财会月刊》(综合)2006.2

秦勉,陈标金《对资产减值核算的若干思考》[J]. 《财会月刊》(综合)2006.7

蔡祥,张海燕《资产减值准备的计提、追溯与市场效应》[J]. 《中国会计与财务研究》2004.3

李增泉《我国上市公司资产减值政策的实证研究》[J].《中国会计与财务研究》2001.4

王跃堂《会计政策选择的经济动机—基于沪深股市的实证研究》[J].《会计研究》2000.12

薛爽,田立新,任帅《八项计提与公司盈余管理的实证研究》[J]. 《上海立信会计学院学报》2006.3.25.

薛之华《资产减值准备计提的规范与盈余管理的防范》[J]. 《财会研究》2006.5

谭燕,李敏仪《对ST、PT 公司执行资产减值政策的实证研究》 [C]. 《中国实证会计研讨会论文》2002.

蒋义宏《一个不容回避的问题——上市公司利润操纵的实证研究》[N ]. 中国证券报 1998.3

林舒,魏明海. 《中国A 股发行公司首次公开募股过程中的盈利管理》[J].《中国会计与财务研究,》2000 (2) .

陆建桥.《中国亏损上市公司盈余管理实证研究》 [D]. 上海财经大学博士论文,1998.

沈振宇,王金圣,薛爽. 《坏账准备与上市公司利润操纵——来自中国上市公司的证据》 [J ]. 《中国会计与财务研究》2004 .6 (2) .

薛爽. 《亏损上市公司实证研究》 [ M]. 上海:复旦大学出版社,2005.

周忠惠,罗世全. 《上市公司资产减值会计研究》 [J ].《会计研究》2000 (9) .

Aharony, J., ChiWen Jevons Lee , and T. J. Wong. 《Financial Packaging of IPO Firms in China》 [J ]. 《Journal of Accounting Research》, 2000 ,Vol. 38 (Spring)